Quando si parla di Unione Europea, “atipico” è l’aggettivo più calzante. In questo senso, dopo aver osservato la natura politica dell’UE e il suo modo di legiferare, la Banca Centrale Europea non fa eccezione.

Nella battaglia lunga ormai tre secoli tra governi e banche centrali – come ci racconta The Economist – la BCE si è inserita da appena due decenni. Fra tradizione germanica e capacità di auto-evolversi (specie durante la crisi), la Eurotower è un’istituzione sui generis rispetto alle sue controparti, per almeno tre motivi. Primo, per la sua governance indipendente, ma con tratti intergovernativi. Secondo, per la limitatezza dei suoi obiettivi primari, che si riducono al mantenimento della stabilità dei prezzi (controllo dell’inflazione). Terzo, perché non è un prestatore di ultima istanza, almeno non ufficialmente.

Esaminando questi tre aspetti, la Federal Reserve statunitense sarà la nostra principale pietra di paragone.

Un’istituzione indipendente, ma fino a un certo punto

La BCE è un’istituzione indipendente da pressioni governative, come già lo era da tempo la Bundesbank tedesca. Alla base di ciò, la teoria secondo la quale un influsso diretto del governo sulla politica monetaria porterebbe a un’inefficiente gestione dell’inflazione, manovrata per fini politici. “We obey the law, not politicians” è il mantra. In altre parole, la BCE agisce senza influenze politiche sulla base del mandato cristallizzato nel Trattato, come ama sottolineare spesso il suo presidente, Mario Draghi.

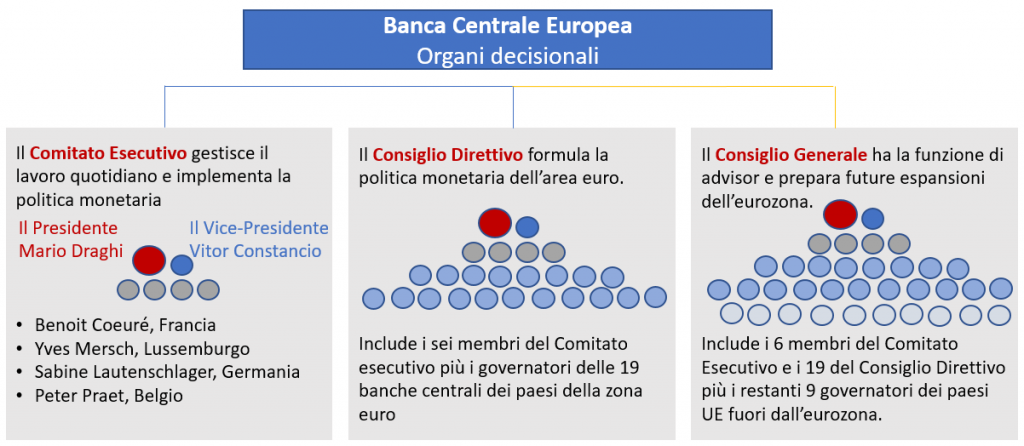

L’indipendenza teorica si scontra, di fatto, con il suo sistema di governance, innervato nelle fondamenta intergovernative dell’Unione Europea. Tale sistema rispecchia, seppur velatamente, l’equilibrio delle potenze in campo in due momenti principali: la nomina del Presidente e del Comitato esecutivo e il sistema di voto nel Consiglio Direttivo. Vediamo in dettaglio perché.

I 6 membri del Comitato Esecutivo, Presidente e Vice inclusi, sono nominati dal Consiglio Europeo (la riunione dei capi di stato e di governo) a maggioranza qualificata dei 19 paesi membri della zona euro. La durata del mandato è di otto anni, non rinnovabili. La scrematura dei nomi proposti al tavolo dei grandi per la decisione finale è, ancora una volta, un’operazione intergovernativa. Questo compito spetta, infatti, al Consiglio dell’Unione Europea (la “camera alta”) dopo aver consultato il Parlamento Europeo e il Consiglio Direttivo della BCE.

Per capire quanto conti la politica, basta guardare alla storia recente. Il La nomina di Draghi nel 2011 è arrivata dopo 8 anni di Presidenza francese e 5 di Presidenza olandese, in un momento in cui l’Italia non occupava nessuna delle cabine di regia europee. Per rinfrescare la memoria, era il periodo della famosa risata fra Merkel e Sarkozy e delle dimissioni di Berlusconi. Che fosse una compensazione per ridare credibilità a un paese martoriato dalla crisi e da una cattiva reputazione? Oppure uno spostamento verso il mediterraneo dopo due mandati di gestione filo-tedesca? Forse si è trattato un po’ di entrambe le cose.

La logica intergovernativa, seppure bilanciata da quella comunitaria, affiora anche nel sistema decisionale del Consiglio Direttivo. Quest’ultimo è composto da 25 membri: i 6 membri del Comitato Esecutivo più i 19 governatori delle banche centrali dei paesi della zona euro. Ad eccezione dei primi 6, che godono di un di diritto di voto permanente, i restanti 19 si alternano in un sistema di rotazione dei voti su base mensile. I governatori sono divisi in due gruppi di stati in base al PIL e alle dimensioni dei loro settori finanziari. I 5 paesi del primo gruppo, fra cui l’Italia, si spartiscono 4 voti. I restanti 14, invece, si distribuiscono 11 voti. In altre parole, ogni mese, un paese del primo gruppo non parteciperà al voto insieme a tre paesi del secondo gruppo. A questo link trovate uno schema che chiarisce bene la procedura descritta.

Pur rimanendo tale il principio “una testa un voto” (per chi partecipa), questo sistema favorisce i grandi stati. Considerando che le decisioni di politica monetaria vengono adottate ogni sei settimane, ad un esame rapido risulta immediatamente che paesi come Italia e Germania in un anno esercitano il loro diritto di voto in 6 sedute su 8 (il 75%), mentre paesi come Belgio e Irlanda in 5 su 8 (circa il 62%).

In ogni caso, rispetto alla Federal Reserve, la BCE è più indipendente nei confronti dell’esecutivo. I membri del Board of Governors della FED, l’equivalente del Comitato Esecutivo, sono, infatti, nominati direttamente dal Presidente degli Stati Uniti (mandato di 4 anni per Presidente e Vice-presidente e di 14 anni per i membri). Il Presidente attuale è Janet Yellen, nominata da Obama nel 2014.

Per quanto riguarda la rappresentanza territoriale, i governatori delle banche centrali nazionali dell’UE hanno più peso rispetto alle banche regionali della FED. Mentre nel Consiglio Direttivo della BCE ogni paese della zona euro è membro di diritto (con alternanza mensile di voto, come abbiamo visto), negli USA i 50 stati sono raggruppati in 12 macro-distretti, di cui solo 5 di essi sono rappresentati, a rotazione, nel Federal Open Market Committee (la versione americana del Consiglio Direttivo).

Per sintetizzare in una frase: la BCE dispone di una governance mista che garantisce una buona dose d’indipendenza. Ora passiamo dal corpo alla mente: per cosa agisce la BCE? Qual è la sua funzione?

Tutto per la stabilità dei prezzi

L’obiettivo primario della Banca Centrale Europa è il mantenimento della stabilità dei prezzi. Così enuncia l’Art. 127 del Trattato sul Funzionamento dell’Unione Europea. Obiettivo che ricalca, ancora una volta, quello della Bundesbank tedesca. Detto in altri termini, il compito della BCE è di mantenere l’inflazione alla soglia di riferimento: vicino, ma sotto al 2%. Come è calcolato? È bene sottolineare che questo dato non è esplicitato nei trattati. Si tratta invece di un target ottimale stabilito dal Consiglio Direttivo ponderato sulla base di una serie di indicatori.

Crescita economica, aumento dell’occupazione, coesione e progresso sociale sono solo obiettivi secondari. Ergo, il loro perseguimento non deve in alcun modo minare la stabilità dei prezzi. Questo obiettivo è strettamente legato al principio d’indipendenza della BCE: assicurarsi che la politica monetaria agisca indipendentemente dalla politica fiscale dei governi.

Il confronto con la FED ci sottolinea la natura atipica della BCE. Contrariamente a quanto avviene a Francoforte, a Washington si perseguono sei obiettivi di pari importanza: stabilità dei prezzi, elevata occupazione, crescita economica, stabilità del sistema finanziario, riduzione della volatilità dei tassi di interesse a lungo termine e stabilità del mercato valutario.

Per capire come si è giunti al mono-obiettivo bisogna andare un po’ indietro nella storia. La Bundesbank tedesca è stata la prima banca centrale a fare scuola per la sua indipendenza dal governo. Il marco era una delle monete più stabili del mondo. Per la Germania l’unica condizione per entrare nell’euro era configurarlo sul modello Bundesbank, sede compresa.

Per mantenere la stabilità dei prezzi, la BCE dispone di diversi strumenti convenzionali di politica monetaria. Tre sono quelli principali: operazioni di mercato aperto, operazioni attivabili su iniziativa delle controparti e riserva obbligatoria. Per chi vuole saperne di più, qui viene spiegato tutto. Ma, accanto alle operazioni standard, la BCE ha aggiunto altre frecce al suo arco, come vedremo adesso.

Il ruolo della crisi economica

L’art. 123 del Trattato sancisce il divieto di finanziamento monetario, che impedisce alla BCE di agire come prestatore di ultima istanza. In altre parole la BCE non può fornire liquidità ai governi tramite l’acquisto di buoni del tesoro al fine di scoraggiare la speculazione finanziaria e di evitare, “in ultima istanza”, l’insolvenza del paese. Questo vincolo costituisce un problema nei momenti di crisi perché aumenta il “rischio sistemico” di un paese, misurato dal famoso spread, aggravando così la posizione debitoria degli stati già in difficoltà.

Ma perché la BCE è stata fatta così? La risposta sta nel concetto di “azzardo morale” (moral hazard). I paesi con finanze sane, Germania in primis, volevano evitare atteggiamenti “spendaccioni” da parte dei paesi più esuberanti. Detto in altri termini, i “paesi nordici” non volevano pagare il debito dei “paesi mediterranei”.

Ma si dice che i vincoli stimolino la creatività. Secondo alcuni osservatori, come Gabriel Glockler, questo divieto ha favorito la metamorfosi della BCE che ha trovato degli espedienti per aggirare l’art.123: le politiche monetarie non-convenzionali. Dal cauto immobilismo della gestione Trichet, si è passati all’artiglieria pesante di Mario Draghi.

Whatever it takes. “Nel rispetto del mandato, la BCE è pronta a fare tutto ciò che serve per preservare l’euro, costi quel che costi. E credetemi, sarà sufficiente”, così sentenziava Draghi nel 2012 al lancio dell’OMT (Outright Monetary Transactions). Il meccanismo è semplice. Il Trattato proibisce l’acquisto diretto di buoni del tesoro: ma solo sul mercato primario (emissione diretta), non su quello secondario, cioè attraverso le banche. E così fece la BCE, acquistando bond dei paesi in difficoltà. Le ire della Germania non si sono fatte attendere, e si sono tradotte in un ricorso alla Corte Europea di Giustizia in cui si accusava la Banca Centrale di aver violato i trattati. Ma la Corte ha invece confermato la validità del programma.

Si può quindi affermare che la BCE si sia assunta il titolo di prestatore di ultima istanza? Non proprio, poiché l’acquisto di bond era condizionato al perseguimento di riforme strutturali e politiche di austerità. (si noti che, come i Trattati europei, anche il regolamento della FED vieta l’acquisto diretto dei buoni del tesoro. La differenza risiede nella mancanza di condizionalità). Discorso simile per l’ancora vigente (ancora per poco?) Quantitative Easing. In questo caso, però, il rispetto del mandato è garantito dal fatto che la BCE procede indifferentemente all’acquisto di bond di tutti i paesi della zona euro, anche di quelli “sani”, naturalmente in misura proporzionata. Noisefromamerika ci spiega in dettaglio questo strumento di politica monetaria, sottolineando come fosse già una pratica diffusa in Giappone e negli USA.

Una domanda sorge spontanea. Ma se l’obiettivo primario della BCE è il mantenimento della stabilità dei prezzi, come poteva giustificare il finanziamento, seppure per vie traverse e indirette, il debito dei paesi membri? Il proposito dichiarato era appunto di aumentare l’inflazione attraverso una cospicua iniezione di liquidità. Dal 2012 l’Eurozona stava incorrendo infatti in una pericolosa spirale deflazionistica.

In termini concreti, come ci mostra il grafico di sotto, che la BCE sia prestatore di ultima istanza o meno, non fa molta differenza. L’effetto sulla crescita del PIL delle sue politiche (convenzionali e non) rispecchia quello della FED (e va detto che le politiche monetarie sono solo una componente della crescita economica). Il ritardo è dovuto ad una differenza temporale nel lancio delle operazioni. Per esempio, la FED ha lanciato il suo Quantitative Easing già dall’inizio della crisi, mentre la BCE solo nel 2015. Quindi: la BCE è stata più prudente della FED. E sì, anche qui c’entra la politica.

Un attore politico a tutti gli effetti

Dicevamo nella prima puntata che il Consiglio Europeo è il vero “capo di stato dell’Unione”. La BCE, per la sua forma atipica e per la sua “metamorfosi” recente, non ha una corona in testa: ma poco ci manca. L’attuale divisa è cucita sul carisma del suo governatore, Mario Draghi, che, per quanto possibile, ha saputo affrancarsi da logiche intergovernative. Anzi, la BCE si è tramutata essa stessa in attore politico.

Lo dimostra la gestione della crisi dell’eurozona, un gioco a due fra Consiglio Europeo e BCE. Un trade-off fra maggiore disciplina fiscale (leggasi fiscal compact) e politica monetaria espansiva (leggasi OMT e Quantitative Easing). Senza dimenticarsi che la BCE è membro della Troika. Non da ultimo, essa riveste, come la FED in America, anche il ruolo di organismo di vigilanza nell’ambito dell’Unione Bancaria.

La battaglia descritta dall’Economist fra governi e banche centrali è destinata a continuare ancora per molto.

sull’Europa tutti ci riempiamo la bocca, anche i politici, ma pochi conoscono la materia. Grazie per queste “chicche” chiare ed illuminanti.

Gentile autore, le suggerisco di correggere l’articolo perché contiene un certo numero di inesattezze. Cito quelle assolute e lascio alla sua cura se occuparsi anche delle altre…

A differenza di quanto Lei scrive:

1) il ruolo di prestatore di ultima istanza consiste nel prestare alle banche, non ai governi, come chiarisce anche la voce della Treccani che Lei stesso linka.

2) La BCE può agire come prestatore di ultima istanza e lo fa quotidianamente così come lo fa la FED; quindi non è vero, come Lei scrive, che la BCE non svolge questo ruolo.

3) il regolamento della FED le impedisce di comprare titoli direttamente dal governo e quindi le regole a cui è sottoposta sono esattamente identiche a quelle della BCE; può facilmente apprendere questa informazione leggendo il post su NoiseFromAmerika che Lei stesso cita.

Un cordiale saluto è una esortazione ad curare maggiormente l’accuratezza dei suoi scritti.

Gentile Piero,

la ringrazio per le osservazioni che mi aiutano a migliorarmi.

Formalmente, i Trattati impediscono alle BCE di finanziare il debito dei paesi membri e quindi di agire come prestatore di ultima istanza. (non a caso è stato creato l’ESM come financial safety net). Questo è stato sancito in Maastricht per una ragione di azzardo morale.

Concretamente, questo non impedisce alle BCE di acquistare buoni del tesoro sul mercato secondario, attraverso gli intermediari. L’OMT era pensato in questo senso. Ma ciò che differenzia la BCE da un prestatore di ultima istanza, a detta di molti osservatori fra cui Mody,

http://bruegel.org/wp-content/uploads/imported/publications/WP_2015_03.pdf

è che l’acquisto avviene sotto condizionalità. Si tratterebbe quindi di un programma stile IMF. Poi, che l’IMF faccia da prestatore di ultima istanza, come sostengono alcuni, è una questione di definizioni.

Sul regolamento della FED, mea culpa, ha fatto bene ad indicarmelo.

Cordiali saluti